2020年5月10日 | グローバルCIO スコット・マイナード

米連邦準備制度理事会(FRB)が、日曜日に連邦公開市場委員会(FOMC)を緊急開催しフェデラルファンド(FF)金利の誘導目標をゼロに引き下げてから8週間が経過した。その後、FRBと議会は巨額の財政政策および金融政策を実施して経済と金融市場を支援してきた。これらの政策の有効性および政策が長期的にもたらす結果について私には独自の見解があるが、投資家の視点に立てば今はそれを披露している場合ではない。私がなすべきことは市場の動きを理解し、どのような状況下においても価値を見極め、それに応じて顧客のポートフォリオを適切にポジショニングすることだ。

弊社の見解では、長期にわたってイールドカーブに下押し圧力がかかる可能性が高い。また、FRBが新たに設定したファシリティが市場の信任を得たことにより、高格付債の米国債に対するスプレッドが大きく開くリスクが低減した。弊社のポートフォリオはこうした見解を反映している。この結果、今回の危機以前から保守的に運用されていた弊社のポートフォリオは、市場の混乱を積極的に利用し、オポチュニスティックにクレジットエクスポージャーを積み増していく体制が整っている。

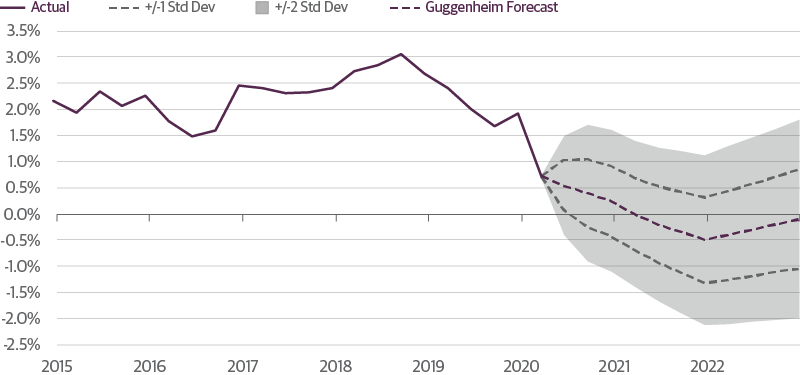

巨額の米国債発行にもかかわらず、近い将来に金利が急騰する可能性は低い。米国経済および米財務省がFRBによる継続的な支援を必要とする状況下においては、FRBによる社債購入や金利見通しに関するガイダンスにより金利には当面の間下押し圧力がかかり続けるであろう。10年国債の利回りは間もなく25bpsあるいはそれ以下まで低下し、中期的にはマイナスになる可能性もある。弊社の予想値は-50bpsだが、場合によってはさらに低下する可能性もある。10年から30年にかけてのイールドカーブも現在の水準から100bps以上下方移動し、長期国債の利回りが最終的には25bps付近まで低下する可能性がある。

FRBおよび財務省が社債市場および社債発行企業への支援を大幅に拡充した結果、社債価格が下落するテールリスクは大幅に削減された。FRBが供給する大量の流動性が、各種証券の価格を下支えするであろう。また、資金を必要とする企業が市場から閉め出されるといったデフォルトにつながりうるリスクも軽減された。FRBがプライマリーマーケット・コーポレート・クレジット・ファシリティ(PMCCF)およびセカンダリーマーケット・コーポレート・クレジット・ファシリティ(SMCCF)について公表した3月23日以前は、ボーイングのような企業が社債発行市場において無理のないプライシングで資金調達できるかどうかは不透明であった。ところが4月30日に起債されたボーイングの発行案件は700億ドルの需要を集め、調達額は社債発行史上6番目となる250億ドルとなった。

Source: Guggenheim Investments, Haver Analytics, Bloomberg. Data as of 5.7.2020.

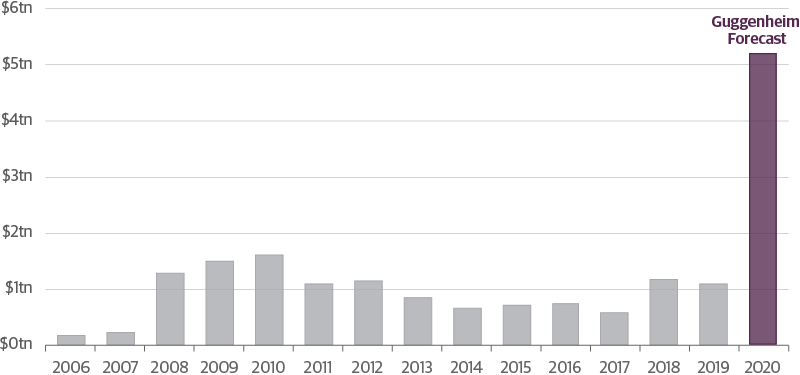

実際、今年に入ってからの投資適格社債発行額は、過去の月間最高発行額の記録を2度塗り替えている。まず3月の月間発行額が2,620億ドルとなり、それまでの記録であった2016年5月の1,680億ドルを上回った。ところが4月の発行額は2,850億ドルとなり、3月の記録をさらに上回った。これにより今年1月から4月までの投資適格社債発行総額は7,650億ドルに上り、2020年通年では昨年の1兆1,000億ドルを上回ることがほぼ確実となった。

社債市場に介入する強い意図を政府が見せたことにより、ボーイング、サウスウエスト航空、ハイアットホテルズなど数多くの企業に資金調達への道が開かれた。また、最近投資適格から投機的格付に格下げされたいわゆる堕天使(フォールン・エンジェル)と呼ばれるフォードやクラフトハインツも、わずか数週間前には社債がディストレスト・アセット並みの価格で取引されていたにもかかわらず、起債に成功している。このことは、発行企業のみならずFRBにとっても大きな成果である。

実はFRBはSMCCFを通じた社債購入をまだ開始していない(本レポートがリリースされた2020年5月10日現在)。それにもかかわらず同プログラムの概要が公表されただけで米国債に対する社債のスプレッドが大幅に縮小し、流動性の問題が大きく改善された。このことは、1942年から1951年にかけてFRBが長期国債利回りの上限目標を2.5%に設定したときのことを思い起こさせる。驚くべきことに、当該期間中にFRBが購入した国債の総額はわずかなものであった。もちろんその理由は、FRBが国債投資家にプットオプションを供与したと市場が考えたためだ。国債利回りが2.5%に近づくたびに投資家が動き国債を購入した。利回りがそれ以上上昇し価格が下がるリスクがほとんどなかったからである。同様のダイナミクスが今社債市場で働いている。

こうして米国企業に支援を与えたことで、米政府は経済シャットダウンの間も市場機能を維持し企業の資金調達を支援するという新たな道義的責任を負うリスクを冒してしまった。これはすなわち、社債発行企業がファニーメイ(連邦住宅抵当公庫)やフレディマック(連邦住宅抵当貸付公社)と同じ政府支援企業(GSE)となる道をたどり始めたことを意味する。唯一の相違点は、大きすぎて潰せない(too big to fail)のが今回のサイクルでは特定の機関ではなく投資適格債市場であるという点である。

2007年から2008年の金融危機以前は、ファニーメイとフレディマックには米政府の暗黙の保証があるとして、そのシニア債(不動産担保証券および機関債)の返済は米政府の道義的責任であると見なされていた。財務省にはファニーメイやフレディマックのシニア債を返済または保証する法的義務はなかったが、金融危機の極限的状況の中でその流動性が枯渇し資本基盤が劣化するに至り、救済に入った。一方FRBも、両機関が発行するディスカウント債の買い切りという形で事実上の量的緩和(QE)に初めて踏み切り、その役割を果たした。そして最終的には、財務省が両機関の不動産担保証券および機関債に無条件の保証を付与し、その管理下に置いた。市場や格付会社は、長年にわたり政府による暗黙の保証に依拠して機関債のプライシングや低自己資本を許容してきたが、結果的にはその判断が正しかったことになる。ファニーメイおよびフレディマックの債券は実際に米政府の債務となり、政府が返済を行うこととなった。

格付会社と規制当局は、長年にわたり政府による暗黙の保証を高く評価し、その結果として両機関の債券を米国債とほぼ同等に取り扱ってきた。コロナウイルス感染拡大に伴って導入された上記の社債買い取りプログラムがデフォルトリスクの低減につながると格付会社が判断した場合、当然の結果として格下げのスピードは遅くなるであろう(場合によっては格上げも検討されるかもしれない)。だからといって全ての企業が救済されるわけではなく、信用度が低い全ての企業の信用度が向上するわけでもない。しかし少なくとも一部の信用度が疑わしい企業についてはデフォルトリスクのみならず格下げリスクも低下し、低金利を享受することになろう。

私の予想が外れることになる場合、その原因は何であろうか。我々は既に未知の領域に踏み込んでおり、極端に脆弱化した市場に新たなブラックスワン(予想ができず、起きたときの衝撃が大きい事象)が現れるかもしれない。あるいは、二次的な事象がエマージング市場における大量のデフォルトといった不可逆的なダメージをもたらすかもしれない。経済活動の再開はもろ刃の剣である。一方では、連邦政府および各州政府によるロックダウン制限が緩和され、コロナウイルス感染拡大が抑えられ、経済が(弊社が予想した緩やかな回復ではなく)力強くV字回復する可能性がある。しかしその反面、制限緩和により我々が既に経験した以上のコロナウイルス感染第2波が押し寄せ、経済や市場が再び大打撃を受ける可能性もある。

もう一つのリスクは米国債そのものである。財政赤字額を考慮すると、FRBが国債市場の機能を維持するためには2兆ドルの追加の量的緩和を今年中に実施する必要がある。一方で、今後年末までに発行される米国債の額(ネット)は利付債がおよそ1兆5,000億ドル、さらに割引債が2兆ドルと予想される。この大量の米国債を吸収できる資金は世界に存在せず、他の発行体の資金調達を妨げるクラウディングアウトが引き起こされる。そうした状況の中で市場が量的緩和の有効性に疑問を持ち始めた場合、あるいはFRBが必要な資産購入を行うためにイールドカーブを操作していると見なされた場合には、国債市場に混乱が生じ、やがてはその混乱が社債市場、さらには株式市場へと波及する可能性が高い。

Source: Guggenheim Investments, Haver Analytics, U.S. Treasury. Data for 2020 are Guggenheim's Forecast. Data as of 5.6.2020.

これらのリスクはいずれも私の予想に影響を及ぼす可能性がある。しかし米国人である我々は、あらゆる問題に対する究極のソリューションとして、我々の政府による紙幣増刷の意思と能力を信頼する必要がある。究極的な状況下においては、中央銀行の真の機能は必要とされる紙幣を増刷し政府のファイナンスを支援することである。これは紛れもない事実だ。もちろん中央銀行がこれを公然と認めることはない。しかし、過去の景気循環において繰り返し行われてきたことであり、その額は毎回増大し続けてきた。

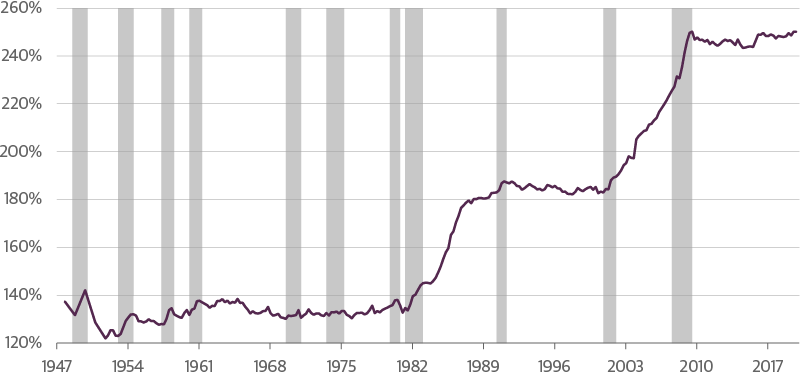

Source: Guggenheim Investments, Haver Analytics. Data as of 12.31.2019.

1930年代以降、中央銀行は市場に介入して金利を引き下げ、結果として企業や個人がより多くの債務を抱えることになる政策を採ってきた。中央銀行が景気の波をより穏やかなものとするために金利を引き下げより多くの信用を供与する目的は、景気後退を減らし、深刻な不況を避け、景気拡大期が長い経済を作り出すことだ。この政策は功を奏した。しかし同時に大規模な債務のスーパーサイクルを引き起こした。景気後退期に入るたびに、米国経済の債務総額(対GDP比)は上昇し過去最高を更新し続けてきた。しかしこの状況は、たとえ継続的に大幅なマイナス金利を維持することができたとしても、長期的には持続可能ではない。

「もはや我々は皆ケインズ主義者になってしまった」。これは、金融危機のさなかの1971年、リチャード・ニクソンが自身は好まないケインズ経済理論を渋々受け入れた際に言ったといわれている言葉である。私にはニクソンの気持ちがよく分かる。ここから先、途中に踊り場はあるかもしれないが、金利はさらに低下しクレジットスプレッドはさらにタイト化するであろう。ほとんどのセクターでバリュエーションがリセットされ魅力的な投資機会が出現したため、弊社はクレジットのエクスポージャーを大幅に増やすことにした。弊社の自信は、徹底したクレジット分析と十分な情報をベースとした相対価値評価に基づいている。そして、現在実施されている政策の枠組みを私が渋々ながら受け入れたことも裏付けの一つであることは否めない。

この資料は専ら情報の提供を目的としたものであり、いかなる有価証券、投資戦略または投資商品に関して、投資助言または推奨をするものではありません。この資料はフィデューシャリー義務の立場から提供されたものではなく、投資決定を行うための十分な根拠となることを意図したものとみなすべきではありません。また、特定の有価証券の売買に関する勧誘とみなしてはなりません。本資料は、会計、法務または税務上のアドバイスを供与するという考えから頒布するものではありません。これらの問題については、貴社の法律または税務上のアドバイザーに助言を求めてください。

本資料は、著者の意見を含みますが、グッゲンハイム パートナーズまたはその子会社の意見を含むものとは限りません。著者の意見は、予告なく変更することがあります。本資料に含まれる将来にむかっての表明、予測および一定の情報は、自社または他社の調査および他の情報源に基づくものです。本資料に含まれる情報は、信頼に足ると信ずる情報源より取得していますが、その正確性を保証するものではありません。本資料の如何なる部分も、グッゲンハイム パートナーズLLCの書面による明示的同意なしには、如何なる方法であれ、複製し、または引用することはできません。過去のパフォーマンスは、将来の結果を暗示するものではなく、そのような情報に基づく判断につき、現時点における正確性、責任を表明または保証するものではありません。

投資には元本を失う可能性を含むリスクが伴います。確定利付商品への投資は、金利が上昇し価格が落ちる可能性を伴います。ハイイールド債券および無格付債券は、投資適格債券よりもデフォルトリスクが高く、流動性が低いことがあるため、価格変動が高くなる可能性があります。

日本の投資家の皆様への通知事項:本資料で参照された機会、投資又は持分を含む、は、金融商品取引法(昭和二十三年四月十三日法律第二十五号)第一章四項に従って登録されたものではありません。従って、当機会は、日本において、いずれの日本人の利益のため、又は日本において又は日本人に対し直接的又は間接的に転売を行おうとする他者に対して、直接的または間接的に申し込み又は売却をするものではありません。ただし、日本政府および規制当局によって発布され、実施されているすべての該当する法律、規制、および指針に遵守する場合にはその限りではありません。ここでいう日本人とは、日本における居住者を指し、企業又は日本法の下で設立されたその他の機関を含みます。

グッゲンハイム インベストメンツは、下記の関係会社による投資運用業務の総称です。Guggenheim Partners Investment Management, LLC、 Security Investors, LLC、 Guggenheim Funds Investment Advisors, LLC、 Guggenheim Funds Distributors, LLC、 GS GAMMA Advisors, LLC、 Guggenheim Partners Europe LimitedおよびGuggenheim Partners India Management.

©2020, グッゲンハイム パートナーズLLC。グッゲンハイム パートナーズ LLC による明示的な書面による許可なく、本文書のいかなる部分についても、いかなる形式における再作成および他の出版物における引用を禁じます。