2020年6月8日 | グローバルCIO スコット・マイナード

米連邦準備制度理事会(FRB)は、今後数カ月から数年の間に数多くの課題に直面することになる。新型コロナウイルスのパンデミックを抑制することができたとしてもその傷跡は長く残り、経済産出量(Economic output)が潜在産出量(Potential output)を下回った状態が何年も続くであろう。さらなる課題は米連邦政府の財政赤字である。今年度は3兆ドルを超え、さらに拡大する可能性が非常に高い。FRBが何らかの追加的措置を取らなければ、国債の大量発行により金利が押し上げられ景気拡大の足かせとなるであろう。しかし、FRBは決してこれを容認することはできない。経済の低迷が長引く中で、FRBのロードマップには以下の政策オプションが含まれると考える。

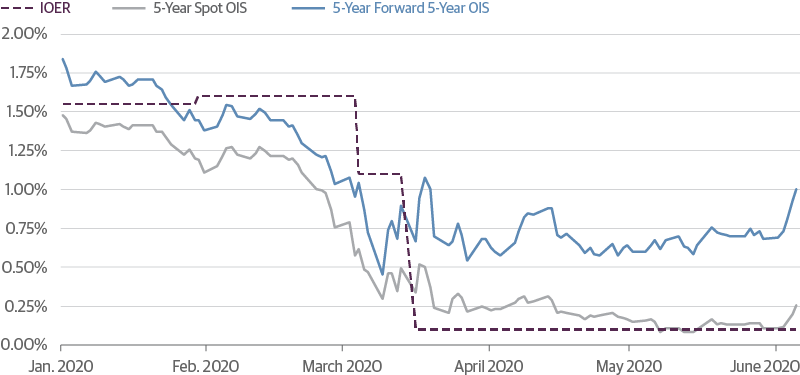

フォワードガイダンスの長期化: まず考えられる政策オプションはフォワードガイダンスの長期化である。実施される可能性は非常に高い。元来、フォワードガイダンスとはFRBが一定期間は利上げを行うつもりがないと表明することに過ぎない。しかし現状においては、大胆なメッセージを伝える必要がある。市場が既に今後5年間は政策金利がほぼゼロ近辺で推移すると織り込んでいる以上、FRBが今後2、3年はゼロ金利を維持すると表明しても市場に衝撃と畏怖をもたらすことはできない。米2年国債の利回りは本レポートの作成日現在21bps(5月8日には11bpsまで低下)、5年国債の利回りは46bpsまで低下している。たとえ翌日物金利をゼロに固定したとしても、イールドカーブの短期ゾーンにかかる金利低下圧力は限定的である。

米経済の成長を促し国債発行を円滑なものとする水準に中長期の金利を維持するためには、長期にわたりゼロ金利が必要であるというフォワードガイダンスを公表する必要がある。フォワードガイダンスを長期化すればイールドカーブのかなりの部分が固定される。これにより、経済が回復しインフレ率が改善された場合に長期金利が大きく上昇するリスクは抑えられる。

FRBはゼロ金利を維持すると表明する期間を可能な限り短くしたい一方で、市場には一定の衝撃を与える必要がある。少なくとも5年程度はゼロ金利を維持する必要があると思われるが、より長い期間が必要かもしれない。おそらくFRBはインフレ目標について2つ目の条件を導入するであろう。具体的には、5年間の平均インフレ率が2%を超えない限りにおいて、ゼロ金利を少なくとも5年間あるいはより長期にわたり維持するというものである。これにより5年間の平均インフレ率が2%を超え

Source: Guggenheim Investments, Bloomberg. Data as of 6.5.2020.

た場合にのみ、FRBはゼロ金利政策を離れ利上げを開始することになる。このやり方には、経済環境が悪化して景気回復が進まない、すなわち平均インフレ率が2%を超えない場合には、ゼロ金利を維持する期間が自動的に延長されるというメリットもある。

正式な量的緩和(QE)の導入: FRBが国債の大量購入を継続しなければならない可能性は非常に高い。数兆ドルに上る財政赤字の補填に必要な資金を現在の金利水準で(市中で)集めることにはかなりの困難が伴うからだ。

金融危機の際、財政赤字を補填するための国債を買い取り、金利の急激な上昇を抑制するために量的緩和が導入され、民間セクターのクラウディングアウトの発生が抑えられた。FRBとしては、借り入れが低利で行われることを望み、そのためには正式な量的緩和プログラムの導入、すなわち大規模な資産購入を視野に入れているに違いない。

現在、FRBによる資産購入のペースはニューヨーク連邦準備銀行の公開市場デスクがモニターする市場動向指標に基づいて週ごとに決定されている。次期量的緩和プログラムについては、連邦公開市場委員会(FOMC)が資産購入の構成、額、頻度、デュレーションの概要を決定する。政府の資金調達ニーズを考慮すれば、次期量的緩和プログラムの月次購入額は、過去のどの量的緩和よりも多額になると考えられる。FRBの現在の購入ペース(日額60億ドル、月額およそ1,250億ドル)では、今年後半に予想される月額1,700億ドル(ネット)の利付債発行、さらには月額数千億ドル(ネット)と予想される割引債発行を吸収するには不十分である。次期量的緩和プログラムの期間についても、現状では見通せないことから、最大限の雇用と物価安定という2つの使命(Dual mandate)の達成状況を見ながら決定されることになろう。

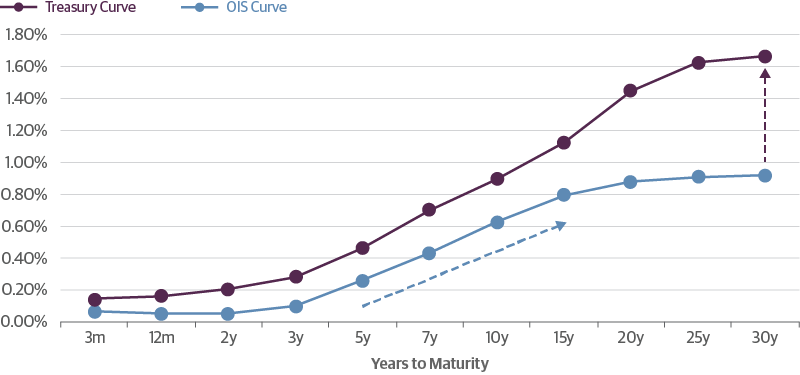

財政赤字を補填するための国債を消化するためには少なくとも年間2兆ドルの資産購入が必要であろう。大規模な資産購入を公約することにより、FRBは長期金利の上昇を抑制する第一歩を踏み出すことができる。しかし一定期間政策金利をゼロ近辺で維持することをフォワードガイダンスで公約するにはデメリットもある。それによりインフレ期待が高まり、長期金利が上昇する恐れがあるのだ。住宅ローン市場は金利変動に敏感であり、かつ住宅セクターは経済全体から見て非常に重要である。このためFRBにとって長期金利の急騰は望ましくない。量的緩和プログラムを正式に公表すれば、FRBが財政赤字補填のために発行される国債の一部を吸収する一方で、名目経済成長を促すためにマネーサプライを増やす意図があることを市場に示すことができる。

Source: Guggenheim Investments, Bloomberg. Data as of 6.5.2020.

イールドカーブ・コントロール: 上述した①フォワードガイダンスの長期化と②正式な量的緩和プログラムの発表は今後数カ月の間に実施される可能性が高く、その一部は6月10日のFOMCで発表されるかもしれない(注:6月10日にFOMCは2022年末まで政策金利をゼロ付近で維持するとの見通しを示した)。しかし、この2つの措置が市場および経済を十分に支えることができなかった場合、FRBは、経済を支え政府および民間の資金調達が円滑に行われるために適した環境を維持する目的でさらなる措置を実施することになる。次の政策オプションはイールドカーブ・コントロールであろう。イールドカーブ・コントロールとは、一言で言えばFRBがイールドカーブのあるゾーンの金利が一定水準を上回らないようにすると公表することである。例えば、FRBが一定の年限について金利の上限(例えば50bps)を設定し、利回りがその上限を上回る同年限の国債を全て購入すると宣言することである。

この政策には前例がある。現在、日本政府がイールドカーブ・コントロールを実施中であり、米国でも1940年代に戦費調達を助けるためにイールドカーブ・コントロールが行われた。この日米の前例から分かることは、FRBが一定水準の利回りで国債を買い取るプットオプションを提供すると公表したとしても、実際に購入する国債の額はそれほど多くはないということだ。過去1年あまりの日本銀行の例においても、1940年代から1950年代初めにかけての米国の例においても、実際の国債購入額はそれほど多くはなかった。その意味では、追加的な刺激策としては量的緩和による国債買い取りほどの効果はないのかもしれない。しかしイールドカーブ・コントロールは既に実施例がある政策オプションであり、長期金利上昇を効果的に抑制してフォワードガイダンスの市場への浸透をより確かなものとするであろう。また金利変動が抑えられるため、住宅ローン金利や社債利回りの低下も促されるであろう。

一方で、イールドカーブ・コントロールの導入は、量的緩和における購入額目標の設定とは根本的に相容れない点に留意していただきたい。FRBがイールドカーブ・コントロールに移行すれば、購入額目標を設定する意味は薄くなる。しかし日銀の場合には、イールドカーブ・コントロール導入後も年額80兆円という購入額目標を維持した。ただし実際の購入額はそれよりかなり少なく、過去1年間で18兆円にとどまっている。

イールドカーブ・コントロールは、急激なインフレが発生した際に、金利を低く抑えつつ、マネーサプライの増加を抑制する効果的な政策となることが期待される。

マイナス金利: 4番目の政策オプション(本オプションを含む、これ以降の政策オプションは実際に導入される可能性は低い)はマイナス金利政策である。FRBのパウエル議長はマイナス金利が検討されているとの臆測を否定するために躍起になっているが、絶対に導入しないと明言することは避けている。マイナス金利の有効性を疑問視し、米国経済には適さないと述べているだけだ。マイナス金利は銀行業界やマネーマーケットファンドに大混乱を引き起こすであろう。しかし他の全ての政策オプションがこの時点までに失敗した場合に備えて、マイナス金利を選択肢から外すべきではない。

FRBやほとんどの市場関係者は、マイナス金利の導入を決定するのはFRBであると考えている。しかし、マイナス利回りの債券取引を行うためにFRBの許可が必要なわけではない。それどころか、市場ではいつでも可能である。欧州では、ECBの政策金利は-50bpsであり、ドイツ国債の利回りは-80bps以下まで低下したことがある。すなわちドイツ国債は逆イールドとなっている。たとえFRBがフェデラルファンド(FF)金利を5bpsに維持したとしても、米国債のイールドカーブが逆イールドとなり利回りがマイナスとなる可能性はありうることをドイツ国債の例は示している。

このように、米国債の利回りがマイナスとなる可能性は十分にあり、いずれは現実となる可能性が非常に高い。唯一の問題点はFRBがマイナス金利を容認するかどうかだ。FRBはマイナス金利を望まないであろうが、他の政策オプションが不十分であることが実証され市場からマイナス金利の導入を催促されるようなことになれば、排除することはできないはずだ。

株式の購入: FRBのロードマップには、よりエキゾチックな政策オプションも含まれる。市場からの株式購入である。ただし、先に導入するのがマイナス金利で、市場からの株式購入はその次の手段であるとは限らない。マイナス金利が容認されない場合にはその代替となる可能性がある。この2つの政策オプションは、どちらも政治的にはかなりの問題を引き起こすであろう。

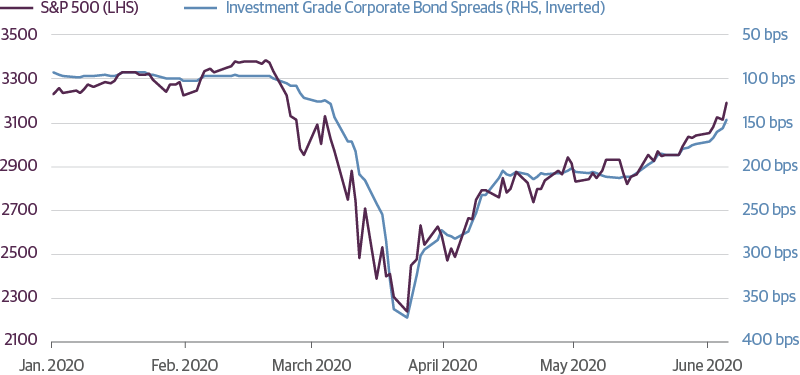

株価と社債の信用スプレッドの間には強い相関関係がある。株価が下落を始めれば、社債の信用スプレッドは通常拡大する。もしこの相関が乱れ始めるようなことがあれば、FRBはむしろ社債の購入の方を積極化するであろう。しかし、現在の社 債購入プログラムの規模は、株価が3割以上下落した場合に引き起こされる信用スプレッドの急拡大を抑え込むには不十分であると思われる。

Source: Guggenheim Investments, Bloomberg. Data as of 6.5.2020.

FRBが深刻な信用危機の緩和を試みる場合、株価を下支えし債券以外のキャピタルマーケットへのアクセスを維持する必要がある。連邦準備制度の定款は株式の購入を認めていない。しかし、財務省がSPC(特別目的会社)を設立し、連邦準備制度から資金を調達して株式を購入することは可能である。これは社債やETFを購入する仕組みとほぼ同一である。ロックダウンが解除される中で新型コロナウイルスの第2波が発生し信用スプレッドが再度大きく拡大し始めた場合、FRBは株価を下支えしそのための資金を財務省に提供するプログラムの創設を排除することはないであろう。

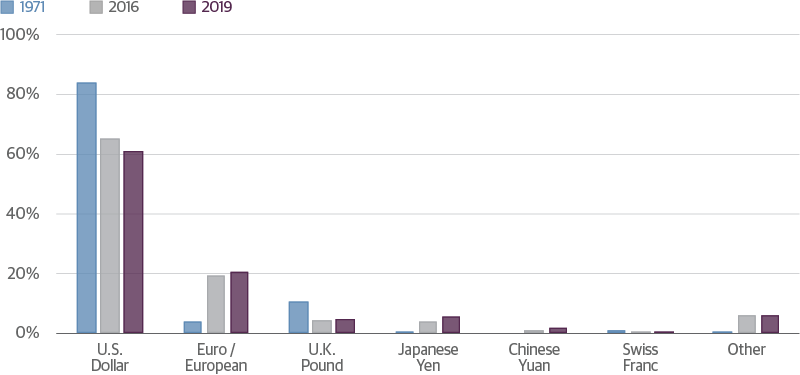

非常手段:FRBが実行可能なロードマップを検討する場合、もう1つの政策オプションを避けて通ることはできない。FRBを含む世界各国の中央銀行はおよそ3万5,000トンの金準備を保有している。中央銀行が金を保有する目的は、深刻な危機に陥った際に価値が上昇する資産である金により準備金の価値を下支えすることにある。今のところ米ドルの価値に疑念を抱く兆候は世界に見られないが、世界の準備通貨に占める米ドルのシェアが徐々に低下していることは明らかだ。そうした中でFRBが財政赤字を補填するためにあらゆる手段を総動員した場合、世界の主要な準備通貨としての米ドルの地位に揺らぎが出るリスクがある。しかし、金への投資はこの流れを止めることができるかもしれない。歴史的に見ても、金準備の積み増しは正当な危機対応策と見なされてきた。将来的には、これが政策オプションとして選択されるときが来るかもしれない。

Source: Guggenheim Investments, Haver. Data as of 12.31.2019.

10年前、私は量的緩和やフォワードガイダンスを非正統的な金融政策と見なしていた。これらの政策を正統と見なすことなど10年前には想像もできなかった。しかし今では、これらの政策がFRBの永続的な政策として容認されている。同じように、今から10年先にFRBの正統的な政策と見なされているものは、今の私達には想像もできないようなものなのかもしれない。

この資料は専ら情報の提供を目的としたものであり、いかなる有価証券、投資戦略または投資商品に関して、投資助言または推奨をするものではありません。この資料はフィデューシャリー義務の立場から提供されたものではなく、投資決定を行うための十分な根拠となることを意図したものとみなすべきではありません。また、特定の有価証券の売買に関する勧誘とみなしてはなりません。本資料は、会計、法務または税務上のアドバイスを供与するという考えから頒布するものではありません。これらの問題については、貴社の法律または税務上のアドバイザーに助言を求めてください。

本資料は、著者の意見を含みますが、グッゲンハイム パートナーズまたはその子会社の意見を含むものとは限りません。著者の意見は、予告なく変更することがあります。本資料に含まれる将来にむかっての表明、予測および一定の情報は、自社または他社の調査および他の情報源に基づくものです。本資料に含まれる情報は、信頼に足ると信ずる情報源より取得していますが、その正確性を保証するものではありません。本資料の如何なる部分も、グッゲンハイム パートナーズLLCの書面による明示的同意なしには、如何なる方法であれ、複製し、または引用することはできません。過去のパフォーマンスは、将来の結果を暗示するものではなく、そのような情報に基づく判断につき、現時点における正確性、責任を表明または保証するものではありません。

投資には元本を失う可能性を含むリスクが伴います。確定利付商品への投資は、金利が上昇し価格が落ちる可能性を伴います。ハイイールド債券および無格付債券は、投資適格債券よりもデフォルトリスクが高く、流動性が低いことがあるため、価格変動が高くなる可能性があります。

日本の投資家の皆様への通知事項:本資料で参照された機会、投資又は持分を含む、は、金融商品取引法(昭和二十三年四月十三日法律第二十五号)第一章四項に従って登録されたものではありません。従って、当機会は、日本において、いずれの日本人の利益のため、又は日本において又は日本人に対し直接的又は間接的に転売を行おうとする他者に対して、直接的または間接的に申し込み又は売却をするものではありません。ただし、日本政府および規制当局によって発布され、実施されているすべての該当する法律、規制、および指針に遵守する場合にはその限りではありません。ここでいう日本人とは、日本における居住者を指し、企業又は日本法の下で設立されたその他の機関を含みます。

グッゲンハイム インベストメンツは、下記の関係会社による投資運用業務の総称です。Guggenheim Partners Investment Management, LLC、 Security Investors, LLC、 Guggenheim Funds Investment Advisors, LLC、 Guggenheim Funds Distributors, LLC、 GS GAMMA Advisors, LLC、 Guggenheim Partners Europe LimitedおよびGuggenheim Partners India Management.

©2020, グッゲンハイム パートナーズLLC。グッゲンハイム パートナーズ LLC による明示的な書面による許可なく、本文書のいかなる部分についても、いかなる形式における再作成および他の出版物における引用を禁じます。